Autor

dr Janusz Żarnowski

Członek zespołu problemu Przemiany na rynkach finansowych i w kluczowych instytucjach rynkowych

Niekonwencjonalna skala niekonwencjonalnych działań FED w następstwie epidemii koronawirusa w marcu 2020 roku.

Szok popytowy, wywołany przez decydentów gospodarczych działaniami związanymi z koniecznością ograniczenia rozprzestrzeniania się epidemii na świecie, wywołał skoordynowane działania osłonowe banków centralnych.

Jednym z państw dotkliwie dotkniętym epidemią, ale jednocześnie o dużym nasileniu działań osłonowych, zarówno po stronie fiskalnej, jak i monetarnej, jest USA.

Początkowo, tj. do około 20 lutego rynki finansowe w USA zdawały się niedoceniać skali problemu związanego z epidemią. Potwierdza to wzrost notowań indeksu SP500 z wartości około 2340 pkt na początku 2020 roku do rekordowej wartości około 3400 pkt w dniu 20 lutego, pomimo mocno niepokojących już doniesień z Chin o blokadzie gospodarki wywołanej kwarantanną. Dopiero w kolejnym tygodniu, jak się wydaje, wykrycie pierwszego przypadku lokalnej transmisji wirusa w USA wywołało reakcję inwestorów i spowodowało znaczący spadek indeksu SP500 (o około 400 pkt tj. 11,8%). W odpowiedzi na pogarszający się z dnia na dzień nastrój inwestorów FED zadziałał niemal natychmiast, bo już 28 lutego przewodniczący FOMC Jerome Powell wydał nieoczekiwanie komunikat na 90 minut przed końcem piątkowej sesji owego dramatycznego tygodnia, zapowiadający w istocie kolejne istotne działania banku centralnego w najbliższych dniach („FED will act as appropriate to suport the economy”). W rzeczywistości, pierwsze, werbalne działanie FED zapoczątkowało okres kilku tygodni niekonwencjonalnego monetarnego wsparcia gospodarki na bezprecedensową skalę.

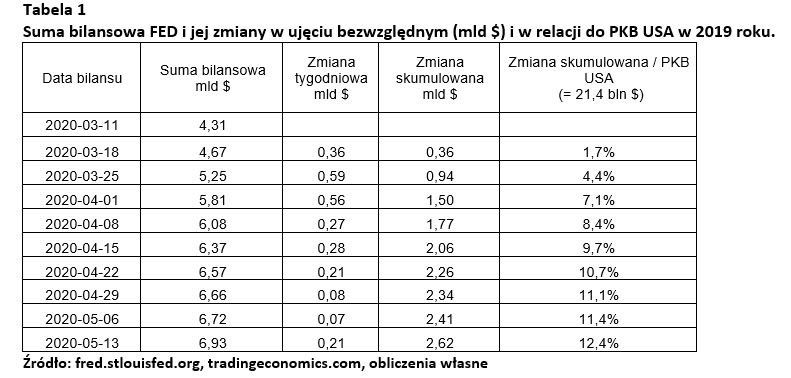

Zanim jednak doszło do działań niekonwencjonalnych FED rozpoczął wsparcie od konwencjonalnego działania monetarnego, jakim było obniżenie stopy funduszy federalnych o 50 punktów bazowych w dniu 3 marca na dodatkowym posiedzeniu FOMC. Wkrótce po tym, bo w dniu 15 marca, FED reagując na intensywne spadki nastroju na rynkach finansowych obniżył dalej stopę procentową o 100 punktów bazowych tj. do poziomu między 0 o 0,25 punktu procentowego (efektywne obniżył stopę do zera). Od początku marca FED zintensyfikował także niekonwencjonalne działania polegające na skupie aktywów (obligacji) na rynku wtórnym. Jest to działanie, które zostało zastosowane podczas kryzysu finansowego w latach 2008 – 2014 (QE1, QE2, QE3) jednakże o ile dekadę wcześniej skala skupu aktywów była rzędu od kilkudziesięciu do około 140 mld dolarów miesięcznie (w szczycie kryzysu w 2008 roku) to w marcu 2020 roku FED rozpoczął od dziennego skupu od kilkudziesięciu miliardów, a zatem rząd wielkości więcej. Pomimo tak dramatycznych działań FED-u wzrost zachorowań i idący z nią w parze wzrost awersji do ryzyka uczestników rynku finansowego był tak duży, że SP500 zanotował spadek o kolejne 500 punktów do poziomu około 2400 pkt w dniu 16 marca (spadek o kolejne 17%). Początkowo FED kupował aktywa w ramach limitów, które ogłaszał, podwyższając te limity dosłownie z dnia na dzień, co jednak nie uspokajało inwestorów. W konsekwencji FED zdecydował się w kolejnym tygodniu jednego dnia podwoić limity by już w dniu kolejnym je znieść całkowicie i tak w dniu 23 marca rozpoczął się nielimitowany skup aktywów (z dziennymi zakupami rzędu 125 mld dolarów!). Dramatyczna skala zakupów i fakt ich nielimitowania zadziałały na wyobraźnię inwestorów i w efekcie nastroje się poprawiły już od 24 marca. Historyczny dzień (23 marca), w którym padła zapowiedź nieograniczonych zakupów, był też dniem minimum wartości indeksu SP500 – wynoszącego 2200 punktów (spadek skumulowany od rekordu 20 lutego o 1200 punktów tj. o około 35%). Wartości kupowanych obligacji zobrazowane są w Tabeli 1.

Na komentarz zasługuje skala działań niekonwencjonalnych FED-u w marcu 2020. W okresie od 11 marca do 8 kwietnia, tj. w zaledwie 4 tygodnie FED skupił aktywa na astronomiczną kwotę 1,77 bln $ czyli więcej, niż w ciągu 15 miesięcy programu skupu QE3 (1,6 bln $). W szczególności w krytycznych 2 tygodniach od 18 marca do 1 kwietnia FED kupował aktywa o wartości blisko 3% PKB tygodniowo. W efekcie suma bilansowa FED-u przekroczyła już 30% PKB USA, co obrazuje Grafika 1.

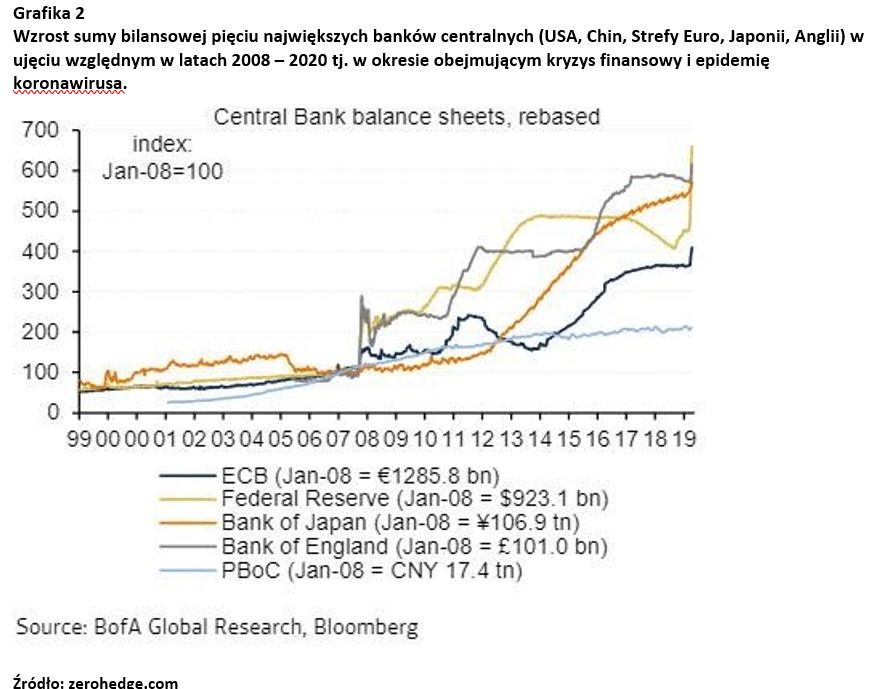

Na uwagę zasługuje także fakt rekordowej skali działań niekonwencjonalnych FED-u, podkreślony przez analityka serwisu Bloomberg, w porównaniu z czteroma innymi wielkimi bankami centralnymi. FED stał się liderem niekonwencjonalnych działań monetarnych na świecie w kwietniu 2020. Fakt ten ilustruje Grafika 2.

Program wsparcia gospodarki, jaki wdrożył FED jest wyjątkowy nie tylko w ujęciu ilościowym, lecz także w ujęciu jakościowym. FED wspiera swoimi zakupami główne segmenty rynku obligacji skarbowych, hipotecznych, municypalnych, ale także – i tutaj jest nowość programu z 2020 roku – wspiera rynek obligacji korporacyjnych o rankingu poniżej inwestycyjnym (ale takich, które tuż przed epidemią miały status inwestycyjny). Prawdopodobnie dzięki temu firma Boeing zdołała z powodzeniem uplasować ratującą ją przed bankructwem emisję obligacji na rynku (z 5-krotną nadwyżką subskrypcji!).

Rynek USA to nie jedyny obszar agendy działania FED-u. Innym odcinkiem działań było wsparcie największych gospodarek światowych poprzez dostarczenie ich bankom centralnym nielimitowanych dolarowych linii swapowych, zapewniających podaż dolarów zaspokajający gwałtownie rosnące zapotrzebowanie na dolara na świecie jako skutek kryzysu (trudności z pozyskaniem dolarów na rynku).

Wszystkie te działania spotkały się z przychylnością inwestorów, którzy wobec determinacji FED-u przypomnieli sobie, zdaje się, woje stare credo, mówiące „nie walcz z FED-em” i przystąpili do zakupu akcji. Efekt to silne wzrosty na rynku akcji od 23 marca (przełomowego dnia „detonacji” nielimitowanego QE na niespotykaną skalę). I tak rynek akcji w okresie od 23 marca do 30 kwietnia zanotował wzrost o 700 punktów mierzonego indeksem SP500 (wzrost o blisko 32% w stosunku do minimum z 23 marca).

Tak intensywne działania FED-u wzbudziły także kontrowersje i krytykę. Głównie ze strony obaw o wzrost inflacji i nie tyle od razu, ile w momencie powrotu gospodarki na ścieżkę wzrostu. Zwolennicy tej tezy zwracają uwagę na to, że tak intensywne zakupy aktywów oznaczają w istocie tzw. monetyzację długu przez bank centralny (finansowanie zadłużenia przez bank centralny), co przekłada się na ponadnormatywny w stosunku do potrzeb gospodarki wzrost agregatów pieniężnych. Ostrzegają oni, że dopóki trwa kryzys, wzrost ilości pieniądza nie wywołuje inflacji, gdyż jest kompensowany spadkiem cen wskutek utraty zdolności dochodowej społeczeństwa. Jednak to „działanie osłonowe przed inflacją” szoku popytowego zakończy się wraz ze wzrostem gospodarczym. Między innymi obawa przed inflacją jest najczęściej podawane za główny czynnik wzrostu ceny złota w 2020 roku. Z drugiej strony są i tacy, którzy przywołują podobne obawy wyrażane w latach poprzednich programów QE tj. w latach 2008 – 2010 i dodają, że obawy te okazały się nieuzasadnione.

Czas pokaże, kto miał rację.